La fiscalité :

un système simple et original

un système simple et original

Si le système fiscal polynésien se caractérise par l’absence d’impôt sur les revenus des personnes physiques, d’impôt sur la fortune et d’impôt sur les successions, il existe toutefois d’autres impôts.

1. Droits et taxes à l’importation

Les droits et taxes à l’importation sont perçus par la direction régionale des douanes, service de l’État mis à la disposition du Pays pour cette mission fiscale. Les marchandises de toutes natures, de toutes origines, quel que soit le mode de transport, doivent être déclarées lors de leur arrivée en Polynésie française, afin d’être soumises aux droits et taxes.

Il existe néanmoins des exonérations ou suspensions de droits et taxes correspondant à des politiques ciblées du gouvernement (par exemple les régimes d’admission temporaire et les investissements en matière d’énergies renouvelables).

2. Les impôts, droits et taxes affectant les revenus

2-1. La fiscalité sur le revenu des particuliers

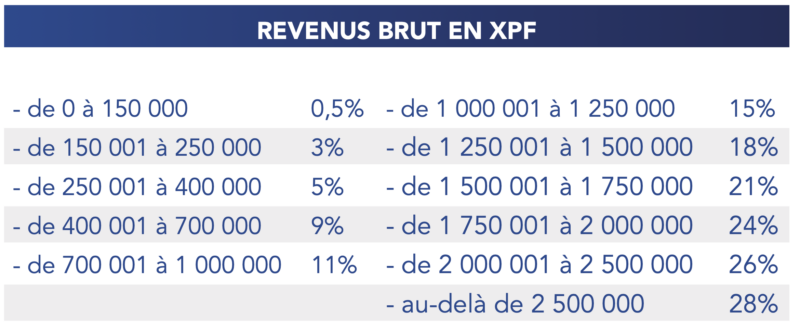

L’une des particularités du système fiscal polynésien est qu’il n’existe pas d’impôt sur l’ensemble des revenus des particuliers. Les traitements, salaires et pensions sont simplement soumis à une contribution de solidarité territoriale (CST) destinée à financer la protection sociale généralisée.

Cette contribution fait l’objet d’un prélèvement à la source par l’employeur ou le débiteur de revenus. Ainsi, sauf en cas de sources de revenus multiples, les titulaires de revenus n’ont pas d’obligation déclarative. La contribution s’applique par tranches de revenus, selon les modalités suivantes :

2-2. La fiscalité des entreprises

2-2-1. fiscalité générale

La contribution des patentes : porte d’entrée dans la fiscalité des entreprises

La contribution des patentes s’applique à toute entreprise, personne physique ou morale, à l’exception des activités du secteur primaire, de la création artistique et de celles liées à la gestion du patrimoine. Il s’agit d’un droit forfaitaire annuel composé d’un droit fixe tenant compte de la nature de l’activité exercée et d’un droit proportionnel consistant en l’application d’un taux à la valeur locative des locaux professionnels.

L’impôt sur les transactions : une simplicité adaptée aux entreprises individuelles

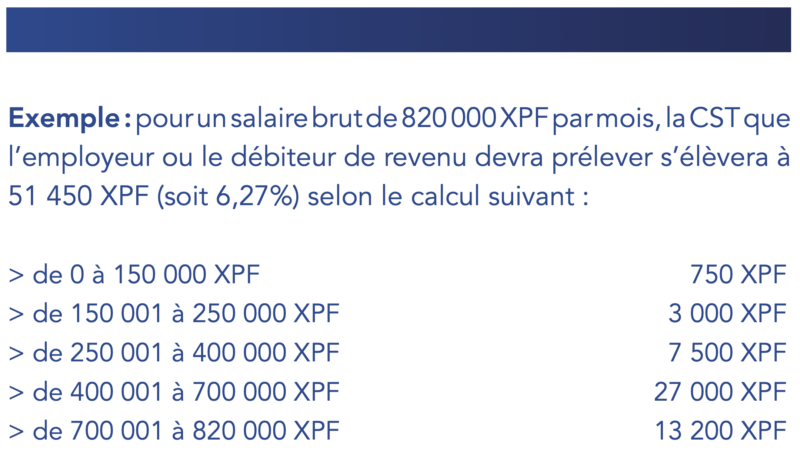

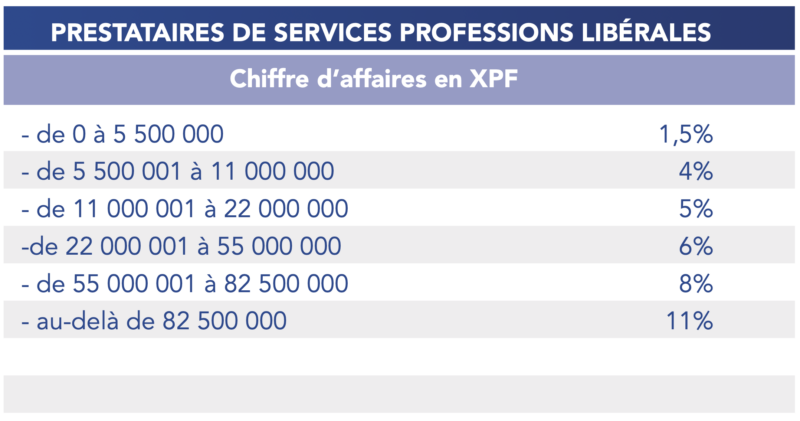

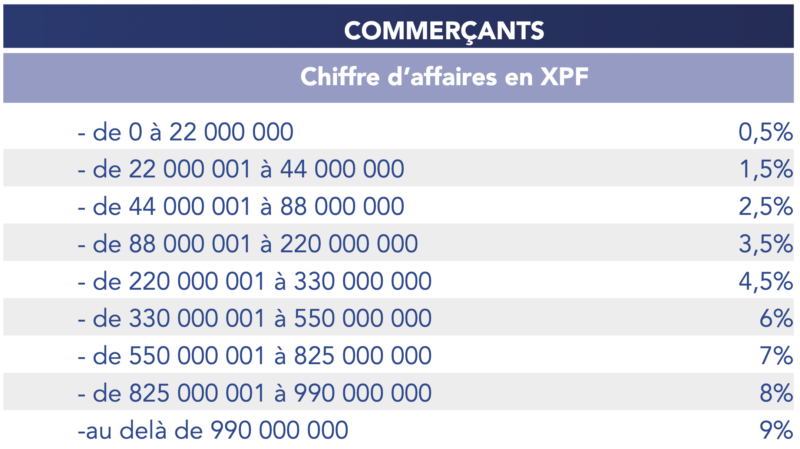

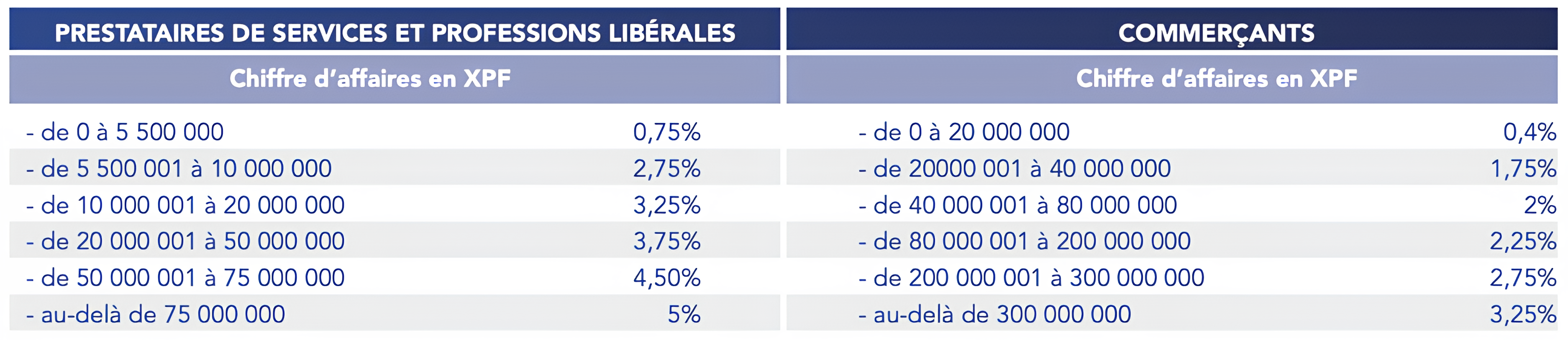

Les entreprises individuelles sont soumises à l’impôt sur les transactions si leur chiffre d’affaires dépasse 10 000 000 XPF. Caractérisé par une grande simplicité déclarative, cet impôt s’applique au chiffre d’affaires annuel selon les modalités suivantes :

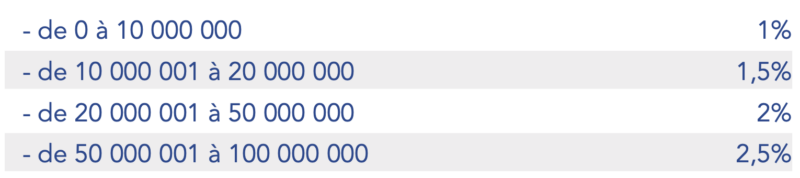

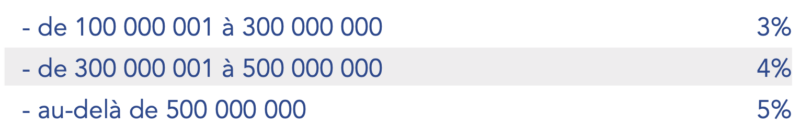

À l’impôt sur les transactions s’ajoute une contribution de solidarité territoriale qui s’applique également au chiffre d’affaires selon les modalités suivantes :

L’impôt sur les transactions et la contribution s’appliquent également à certains types de société de droit (sociétés en nom collectif, sociétés civiles, sociétés en commandite).

Il existe des abattements applicables sur l’assiette et/ou sur l’impôt lui-même suivant la nature des activités.

Cas particuliers propres aux entreprises individuelles :

2-2-1. Secteur primaire :

Les entreprises individuelles qui œuvrent dans le secteur primaire jouissent d’un statut très particulier avec un large panel d’activités exonérées de contribution des patentes et d’impôt sur les transactions. Comme les particuliers au titre des traitements, salaires et pensions, ces entreprises du secteur primaire sont simplement soumises à une contribution de solidarité territoriale qui s’applique au chiffre d’affaires, après application d’un abattement de 50%. Les taux de cette contribution sont les suivants :

À cette contribution s’ajoute, pour les entreprises perlières et nacrières, un impôt sur les transactions spécifique qui s’applique au chiffre d’affaires. Les taux de cet impôt sont les mêmes que ceux de la contribution de solidarité territoriale ci-dessus.

Très petites entreprises :

Les entreprises individuelles autres que celles qui relèvent du secteur primaire et dont le chiffre d’affaires annuel n’excède pas 10 000 000 XPF bénéficient d’un régime fiscal simplifié.

Ce régime consiste en l’application d’un droit forfaitaire à l’année, qui est libératoire de la contribution des patentes et de l’impôt sur les transactions et dispense ainsi les entreprises éligibles des obligations déclaratives afférentes à ces impôts :

|

Entreprises dont le chiffre d’affaires est inférieur ou égal à 2 000 000 XPF |

25 000 XPF |

|

Entreprises dont le chiffre d’affaires est inférieur ou égal à 2 000 001 et 5 000 000 XPF |

45 000 XPF |

|

Entreprises dont le chiffre d’affaires est compris entre 5 000 001 et 7 500 000 XPF |

110 000 XPF |

|

Entreprises dont le chiffre d’affaires est compris entre 7 500 001 et 10 000 000 XPF |

200 000 XPF |

L’impôt sur les sociétés : une pression fiscale sensiblement abaissée

Les sociétés dites de capitaux (sociétés anonymes, sociétés en commandite par actions, sociétés à responsabilité limitée) mais aussi les organismes publics jouissant de l’autonomie financière (EPIC) sont soumis à l’impôt sur les bénéfices de sociétés au taux de 25%.

À noter cependant que :

L’impôt minimum forfaitaire remplace l’impôt sur les sociétés lorsque la personne morale est dispensée du paiement de l’impôt sur les sociétés du fait d’un déficit constaté ou lorsque son montant est supérieur à l’impôt sur les sociétés dû au titre dudit exercice. Dans ce dernier cas, l’impôt minimum est égal à 0,5% du chiffre d’affaire, et en cas de déficit, l’impôt minimum forfaitaire est égal à 0,25% du chiffre d’affaires, avec un minimum exigible de 50 000 XPF et un montant plafond de 4 000 000 XPF.

Les sociétés qui réalisent des bénéfices égaux ou supérieurs à 50 000 000 XPF s’acquittent, en sus de l’impôt sur les bénéfices des sociétés, de la contribution supplémentaire à l’impôt sur les sociétés selon les modalités suivantes :

Bénéfice : |

|

de 0 à 49 999 999 XPF : |

0% |

|

de 50 000 000 à 100 000 000 XPF : |

7% |

|

de 100 000 001 à 200 000 000 XPF : |

10% |

|

de 200 000 001 et 400 000 000 XPF : |

12% |

|

au-delà de 400 000 001 XPF : |

15% |

Cas particulier propre à la contribution des patentes, à l’impôt sur les transactions, à l’impôt sur les sociétés et au régime des TPE

Les personnes physiques créant une entreprise nouvelle sont exemptées de l’imposition forfaitaire pour l’année civile de leur création et les deux années suivantes.

Le bénéfice de l’exemption est subordonné à ce que ces personnes se soient déclarées dans les trois mois du début d’activité.

Les personnes handicapées (catégories A et B) sont exemptées de la contribution durant leurs deux premières années d’activité. Elles bénéficient de manière permanente d’une réduction de 33% (catégorie A) et de 66% (catégorie B).

2-2-2. fiscalité des entreprises non-établies en Polynésie française

Les entreprises qui effectuent ponctuellement en Polynésie française des opérations imposables sans y être établies ni représentées, sont assujetties à une retenue à la source de 15% applicable au prix de ces opérations. Les clients polynésiens sont ainsi tenus de procéder à cette retenue lors du versement du prix. Si les opérations que ces entreprises réalisent en Polynésie française s’étalent dans la durée (par exemple un chantier BTP), elles peuvent opter pour la représentation fiscale qui les amènera à être soumis aux impôts classiques (en lieu et place de la retenue) à travers un représentant fiscal local accrédité par l’administration fiscale.

3. Fiscalité sur la consommation et assimilée

3-1. La Taxe sur la Valeur Ajoutée (TVA)

La TVA a vocation à s’appliquer à toutes les livraisons de biens et prestations de services effectuées en Polynésie française. Cette taxe s’applique sur le prix hors taxe des opérations. Les entreprises sont tenues de reverser périodiquement la taxe ainsi collectée, sous déduction de la taxe qu’elles ont elles-mêmes payée sur leurs dépenses et investissements.

Outre les exonérations, les taux applicables sont de 5%, 13% et 16% :

- le taux réduit (5%) s’applique notamment aux opérations portant sur l’eau, les boissons non alcooliques, les produits destinés à l’alimentation humaine (sauf les produits de première nécessité qui sont exonérés), les médicaments (sauf les médicaments remboursables qui sont exonérés), les livres et publications de presse (papier et en ligne), les appareillages et équipements spéciaux pour handicapés et les aliments pour animaux.

Ce taux s’applique également aux prestations de services telles que l’hébergement hôtelier (navires de croisière et de charter compris, villas de luxe exclues), le transport de voyageurs, la fourniture d’électricité, les garderies d’enfants et certaines prestations touristiques ;

- le taux intermédiaire (13%) s’applique à toutes les prestations de services non expressément exonérées et ne relevant pas du taux réduit ;

- le taux normal (16%) s’applique à toutes les livraisons de biens non expressément exonérés et ne relevant pas du taux réduit.

3-2. Autres taxes sur la consommation

3-2-1. La fiscalité du tourisme

La redevance de promotion touristique est une taxe applicable aux touristes terrestres. Elle s’applique au taux de 5% sur le prix de vente des chambres des hôtels et résidences de tourisme international.

La taxe pour le développement de la croisière s’applique aux passagers des navires de croisière qui opèrent habituellement ou occasionnellement en Polynésie française. Elle est de 500 XPF par passager et par escale. Un système dégressif est prévu en faveur des navires qui opèrent durablement en Polynésie française.

3-2-2. Les taxes sur la publicité

La diffusion de messages de publicité sur tout support donne lieu à une taxation particulière. Toutefois, depuis 2018, seule la publicité portant sur les produits par ailleurs appréhendés par la fiscalité sur la prévention (alcools, produits sucrés) est taxée (40%). Tout autre type de publicité est désormais exonéré de ces taxes.

4. Fiscalité diverse

4-1. L’impôt sur le revenu des capitaux mobilier

Cet impôt s’applique aux bénéfices distribués par les sociétés de capitaux y compris les jetons de présence et les intérêts servis à des personnes autres que les établissements bancaires. Il fait l’objet d’une retenue à la source par la société lors du versement. Les bénéfices des sociétés, dont le siège social est situé hors de la Polynésie française mais qui sont en activité sur le territoire, sont également soumis à cet impôt au prorata de cette activité.

Les taux sont de 12% pour les revenus constitués de lots payés aux créanciers et porteurs d’obligations, de 10% pour les distributions en général et de 4% pour les intérêts et produits de dépôts, bons du Trésor et bons de caisse.

À cet impôt s’ajoute une contribution de solidarité territoriale de 5%.

Pour toute information complémentaire

Droits et taxes à l’importation :

DIRECTION RÉGIONALE DES DOUANES

Impôts, droits et taxes divers autres que les droits d’enregistrement et de transcription :

DIRECTION DES IMPÔTS ET DES CONTRIBUTIONS PUBLIQUES

Droits d’enregistrement et de transcription :

DIRECTION DES AFFAIRES FONCIÈRES

DIVISION RECETTE CONSERVATION DES HYPOTHÈQUES

4-2. L’impôt foncier sur les propriétés bâties

Cet impôt s’applique à toutes les propriétés bâties mais aussi aux terrains employés à un usage commercial ou industriel et aux installations commerciales ou industrielles assimilables à des constructions. Il s’applique au taux de 10% sur la valeur locative des immeubles imposables. Au montant de l’impôt ainsi calculé s’ajoutent des centimes communaux qui peuvent représenter une majoration allant jusqu’à 50%.

Exemptions temporaires à l’impôt foncier sur les propriétés bâties :

Les constructions nouvelles, les reconstructions, les additions de constructions, régulièrement déclarées, bénéficient :

Elles sont imposées en totalité à partir de la 9ème année.

4-3. Les droits d’enregistrement et de transcription

Les droits d’enregistrement s’appliquent en principe à tous les actes de la vie civile. Il existe des tarifs fixes et des taux proportionnels. Par exemple, pour les créations de sociétés, les droits sont de 1% du capital social avec un minimum exigible de 10 000 XPF. Pour les mutations immobilières, avec le droit de transcription, les taux cumulés de droit commun sont de 9% sur la fraction du prix allant jusqu’à 15 000 000 XPF et 11% au-delà.